Có một quy luật bất biến trong kinh doanh mà ai cũng thuộc lòng, đó là: Tiền là vua, chứ không phải lợi nhuận! Money is King!

Là chủ doanh nghiệp, nếu bạn đã từng rơi vào tình cảnh doanh thu tăng trưởng nhanh và đều, phân tích báo cáo tài chính thấy có lời nhưng lúc nào cũng trong trạng thái chạy tiền, có lời mà không thấy tiền đâu? Bên cạnh đó, rất nhiều doanh nghiệp than phiền rằng, trong sổ sách, họ luôn thấy mình có lãi nhưng trong két lại chẳng có tiền? Từ chỗ mất kiểm soát dòng tiền, họ đi vào nợ nần, thâm hụt tài chính và kết cục phá sản là tất yếu.

Thật vậy, dòng tiền trong DN được ví như dòng máu trong cơ thể con người. Sự luân chuyển liên tục giữa tiền – hàng – tiền trong DN tạo thành 1 chu trình khép kín giống như sự tuần hoàn máu trong cơ thể. Dòng tiền bị gãy khúc như trái tim có thể ngừng đập bất cứ lúc nào, cơ thể xuất hiện các mảng xơ vữa, cục máu đông, gây tắc nghẽn mạch máu, lưu thông máu bị gián đoạn, dễ gây các cơn đột quỵ. Một số biểu hiện của chứng xơ vữa cục máu đông với DN có thể kể đến như sau:

Một số biểu hiện của chứng xơ vữa cục máu đông với Doanh nghiệp

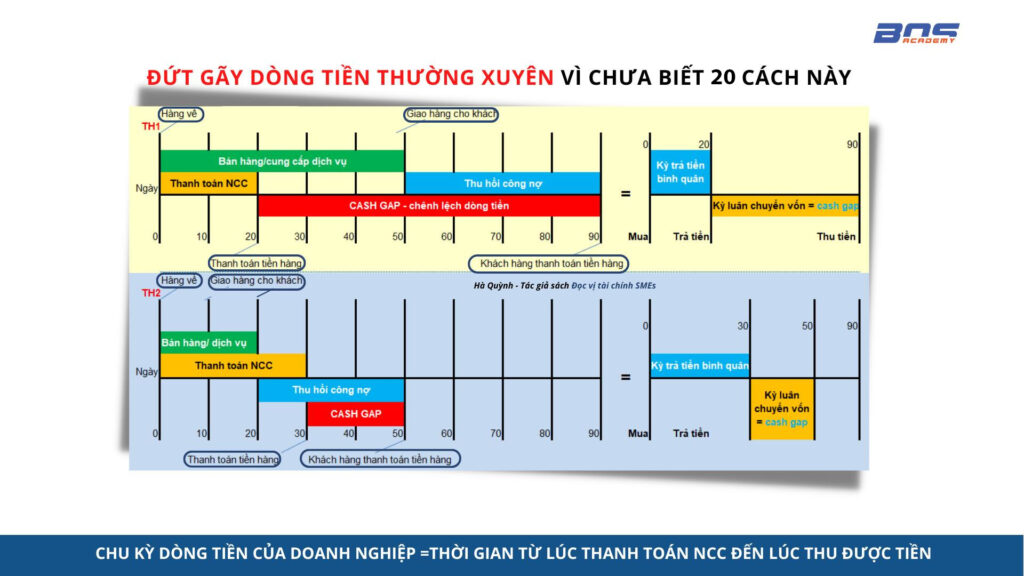

Để kiểm soát dòng tiền hiệu quả trong quá trình tăng trưởng, CEO cần biết một khái niệm vô cùng quan trọng, được gọi là CASHGAP (chênh lệch dòng tiền)!

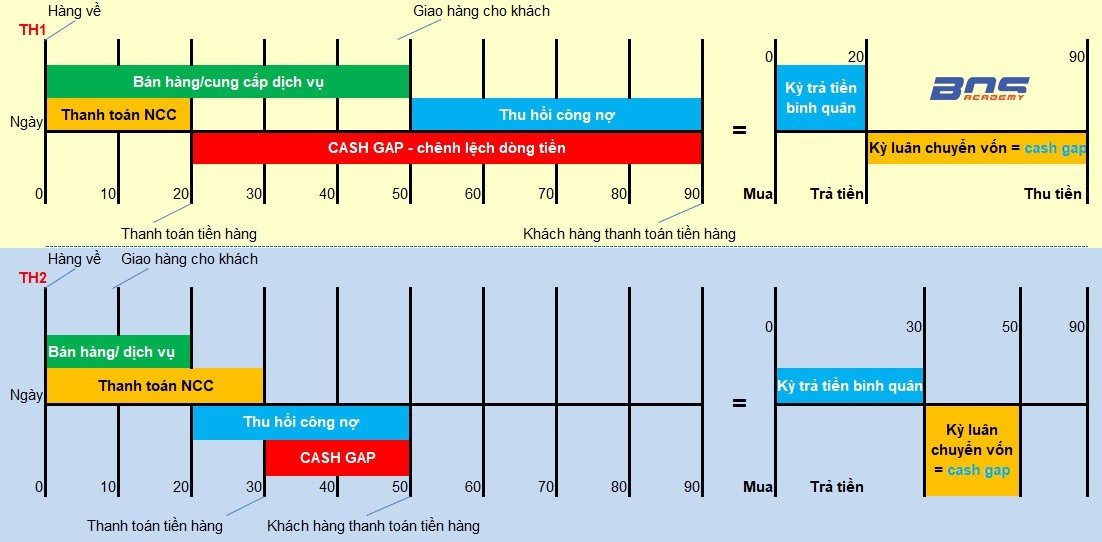

Tuy nhiên, số tuyệt đối dòng tiền vào – dòng tiền ra ở đây không phải con số đáng lưu tâm lớn nhất. Cái ta cần quan tâm hơn là Khoảng cách thời gian của chu kỳ luân chuyển vốn, đó mới là yếu tố quan trọng để quản lý dòng tiền.

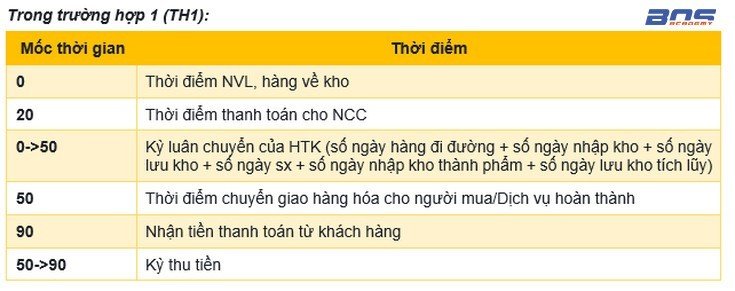

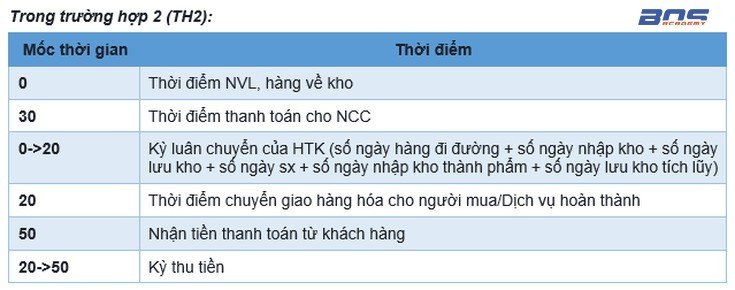

Chu kỳ kinh doanh xuất phát từ lúc Mua nguyên vật liệu -> Nhập kho -> Xuất kho sản xuất -> nhập kho thành phẩm -> xuất bán -> Thu tiền. Đây chính là độ dài thời gian để vốn luân chuyển từ hình thái tiền tệ qua các giai đoạn sản xuất kinh doanh để về hình thái ban đầu.

Nhìn vào 2 trường hợp trên, thật không khó để nhận ra rằng: ở trường hợp 1 thời gian vận động của vốn lưu động là 90 ngày, trong khi ở trường hợp 2 ta chỉ mất 50 ngày. Thời gian vận động của vốn là 90 ngày đồng nghĩa với việc vốn bị chiếm dụng lớn, lượng vốn lưu động mà DN phải tài trợ càng nhiều để đảm bảo cho hoạt động kinh doanh diễn ra thường xuyên. Một thực tế không thể phủ nhận rằng: chúng ta bán lần lượt từng đơn hàng hoặc các sản phẩm dịch vụ vào các ngày khác nhau của tháng. Do vậy, các khoản phải thu sẽ lần lượt về chứ không phải về ngay 1 lúc đầu tháng nên đòi hỏi các nhà hoạch định tài chính cần rất khéo léo “khéo ăn thì no, khéo co thì ấm“, mới có thể xoay tiền đúng thời điểm cần bởi tốc độ dòng tiền quan trọng hơn giá trị tiền.

Chênh lệch dòng tiền dài hay ngắn là do hành động và chính sách của công ty đối với 03 đối tượng sau và với mỗi đối tượng ta sẽ có ứng xử khác nhau để giảm chênh lệch dòng tiền:

- Với Nhà Cung Cấp: kéo dài/tăng kỳ hạn các khoản phải trả

- Với Quá trình bán hàng: tăng vòng quay hàng tồn kho -> Rút ngắn thời gian hàng hóa ở trong quy trình bán hay đợi bán -> kéo theo kỳ hạn khoản phải thu giảm sẽ làm cho chênh lệch dòng tiền giảm. Biện pháp có thể thực hiện trong trường hợp này là xác định mức tồn kho tối thiểu và thời điểm đặt hàng.

- Với Khách Hàng: rút ngắn/giảm kỳ hạn các khoản phải thu. Biện pháp có thể thực hiện là theo dõi sát lịch thanh toán của khách hàng, cân đối dòng tiền vào và các khoản phải trả Nhà cung cấp.

Với cùng một mức doanh thu và lợi nhuận (kế toán), nhưng với những khoảng chênh lệch dòng tiền dài ngắn khác nhau, dẫn đến những kịch bản khác nhau đối với dòng tiền. Có 03 trường hợp điển hình sau đây:

Chênh lệch dòng tiền càng nhỏ thì tiền vốn càng ít, càng tăng trưởng thì chúng ta càng có nhiều tiền hơn. Chênh lệch dòng tiền nhỏ tương ứng với tình huống:

- Chủ động được nguồn khách hàng để dự báo được doanh thu;

- Có thể kéo dài thời gian thanh toán cho nhà cung cấp;

- Chính sách bán hàng và thanh toán do chúng ta chủ động

|

Chu kỳ luân chuyển vốn lưu động chính là thời gian vận động của vốn = Thời gian tồn kho + Thời gian thu nợ – Thời gian trả nợ

Thời gian tồn kho = Giá trị hàng tồn kho bình quân/ giá vốn hàng bán trung bình ngày

Thời gian thu nợ = Nợ phải thu bình quân/ doanh thu bình quân ngày

Thời gian trả nợ = Giá trị các khoản phải trả trung bình/ Tiền mua hàng trung bình ngày |

Hay:

|

Chu kỳ luân chuyển vốn lưu động chính là thời gian vận động của vốn = Thời gian tồn kho + Thời gian thu nợ – Thời gian trả nợ

Kỳ luân chuyển của HTK = 365 ngày/ số vòng quay HTK = 365 / Giá vốn hàng bán/ HTK bình quân = Giá vốn hàng bán/ HTK bình quân 1 ngày.

Kỳ thu tiền bình quân = 365 ngày/ số vòng quay các khoản phải thu = 365 ngày/ Doanh thu thuần/ nợ phải thu bình quân = Nợ phải thu bình quân/ Doanh thu thuần 1 ngày.

Thời gian trả nợ = 365 ngày/ số vòng quay các khoản phải trả = 365/ Giá vốn hàng bán/ Nợ phải trả bình quân = Nợ phải trả bình quân/ Số tiền mua hàng bình quân 1 ngày.

365 ngày là số ngày kỳ phân tích. Nếu kỳ phân tích là tháng thì ta thay 365 thành 30 ngày, kỳ phân tích là quý, ta thay 365 thành 90 ngày.

|

Trong các công thức trên ta thấy, Doanh thu và giá vốn ảnh hưởng nhất định đến dòng tiền. Doanh thu càng cao thì tỉ lệ Giá vốn/Giá bán (COGS%) càng thấp tức margin lãi gộp càng cao thì càng có lợi về dòng tiền và ngược lại. Từ đó, ta kết luận, cơ cấu sản phẩm có margin cao hay thấp chiếm chủ yếu trong Doanh thu có ảnh hưởng nhất định đến dòng tiền. Bộ phận Kinh doanh khi lên kế hoạch sales plan cần lưu ý.

Nhu cầu VLĐ = Giá trị NVL và lao động bình quân 1 sản phẩm x số lượng sản phẩm x kỳ luân chuyển của vốn.

Chênh lệch dòng tiền ÂM, có hay không?

Hãy cùng Học Viện Quản Trị BOS phân tích ví dụ sau:

Trường hợp minh họa:

Công ty ABC yêu cầu khách hàng thanh toán trước khi đặt hàng từ nhà sản xuất, nhà sản xuất vận chuyển hàng trực tiếp đến giao cho khách hàng -> ở đây kỳ thu tiền = 0, kỳ luân chuyển HTK = 0 vì hàng không lưu kho tại công ty ABC. Nhà sản xuất cho công ty kỳ hạn thanh toán là 30 ngày, vì vậy công ty ABC nắm giữ tiền của Khách hàng 30 ngày trước khi thanh toán cho Nhà sản xuất vì nhận tiền ngay trước khi thực hiện đơn hàng. Như vậy, công ty ABC có chênh lệch dòng tiền âm, âm 30 ngày.

Tương tự, Amazon.com cũng có chênh lệch dòng tiền âm. Vào cuối năm 1998. Amazon.com báo cáo kỳ thu tiền bình quân bằng 0; kỳ dự trữ hàng tồn kho là 23 ngày, và kỳ thanh toán các khoản phải trả là 87 ngày. Các con số này sẽ cho ra chênh lệch dòng tiền âm – 64 ngày. Tại thời điểm này, với giá vốn hàng bán trung bình là 1,3 triệu đô la mỗi ngày, các nhà bán lẻ khổng lồ qua mạng đã quản lý tăng 83 triệu đô la vốn không trả lãi từ việc kiếm tiền từ khách hàng và nhận được sự ca tụng từ các nhà đầu tư.

Tại sao chênh lệch dòng tiền ảnh hưởng trực tiếp tới Kết quả kinh doanh?

Chênh lệch dòng tiền càng lớn thì công ty phải trả lãi nhiều cho các khoản tài trợ từ bên ngoài. Vì sao vậy?

Quay trở lại trường hợp minh họa ở trên: Giả sử, Công ty ABC có doanh thu 1 ngày là 500 triệu đồng. Giá vốn chiếm 70% doanh thu -> Giá vốn 1 ngày = 350 triệu đồng. Chênh lệch dòng tiền là 70 ngày, vì vậy công ty phải đi vay để trang trải cho giá vốn trong 70 ngày, Lãi suất 0,03% 1 ngày. Chi phí lãi vay 70 ngày = 350 triệu x 70 x 0,03% = 6,7 triệu. Chi phí lãi vay 1 ngày = 95.890 đ. Nếu công ty giảm được chênh lệch dòng tiền 1 ngày thì công ty tiết kiệm được 96k và số tiền này sẽ đi trực tiếp vào Lợi nhuận trước thuế. Như vậy, quay trở lại vấn đề đặt ra ở phần đầu, ta có thể khẳng định: Chênh lệch dòng tiền giảm tạo ra kết quả kinh doanh tốt hơn.

Xem thêm: Cân bằng theo thẻ điểm BSC trong doanh nghiệp là gì?

Trên đây, Học Viện Quản Trị BOS đã chia sẻ cùng bạn đọc một khái niệm rất đơn giản nhưng tưởng chừng như rất mới, đó là Chênh lệch dòng tiền “CASHGAP”. Kinh doanh là vận hành dòng tiền, dòng tiền là kinh doanh, các nhà quản lý tài chính hãy hết sức khéo léo rút ngắn khoảng cách dòng tiền bởi chênh lệch dòng tiền càng nhỏ thì vốn lưu động càng ít, càng tăng trưởng chúng ta càng có nhiều tiền hơn.

Rất mong nhận được nhiều ý kiến, bình luận và bổ sung của các độc giả có hiểu biết và kinh nghiệm về vấn đề này.

Để lại email ở phần comment cuối bài. Rất mong nhận được nhiều ý kiến, bình luận và bổ sung của các độc giả có hiểu biết và kinh nghiệm về vấn đề này. Đăng ký để nhận bài viết, biểu mẫu, video miễn phí của Học Viện Quản Trị BOS.

Download miễn phí nhiều tài liệu biểu mẫu quản lý DN, tài chính, nhân sự, kế toán thuế & hàng trăm video bài giảng hay về quản trị, tài chính, nhân sự, kế toán, kiểm soát nội bộ dành cho Member…

Tác giả Hà Quỳnh – MBA, CPA – Chủ tịch Học Viện BOS