Bạn là kế toán/kế toán trưởng của doanh nghiệp chưa từng vay vốn ngân hàng bao giờ. Một ngày đẹp trời, sếp bảo bạn làm thủ tục vay vốn lưu động ở ngân hàng để thực hiện một hợp đồng lớn với đối tác. Bạn loay hoay chưa biết làm gì vì chưa làm thủ tục vay vốn ngân hàng bao giờ.

Tính toán nhu cầu vốn lưu động, thu xếp và quản lý nguồn vốn để đảm bảo đáp ứng đầy đủ, kịp thời nhu cầu vốn là một chức năng quan trọng của phòng tài chính – kế toán.

Điều đầu tiên bạn nghĩ tới là sẽ gọi điện cho bạn bè làm ngân hàng hoặc sẽ gọi điện ngay cho em giao dịch viên ngân hàng nơi Công ty mình đang có tài khoản tiền gửi để nhờ hỏi thủ tục vay vốn. Tuy nhiên, do chưa làm thủ tục vay vốn ngân hàng bao giờ nên khi nói chuyện với cán bộ tín dụng ngân hàng, bạn chỉ hỏi và hỏi, và nhiều câu hỏi của cán bộ tín dụng, bạn không biết mình trả lời có bị hớ không?. Bạn không biết với những thông tin mình cung cấp, liệu công ty bạn có được ngân hàng chấp thuận cho vay vốn không?

Để không rơi vào tình trạng bị động, lúng túng như thế, với kiến thức và kinh nghiệm của bản thân và các cộng sự, Học Viện Quản Trị BOS xin chia sẻ với các bạn một số lưu ý khi vay vốn lưu động tại các ngân hàng thương mại hiện nay. Hy vọng sẽ giúp ích cho các bạn, giúp Công ty bạn ghi điểm trong mắt ngân hàng, được ngân hàng cấp tín dụng phục vụ các hợp đồng lớn.

Vay vốn lưu động ở ngân hàng, Kế toán và Giám đốc cần biết và lưu ý điều gì?

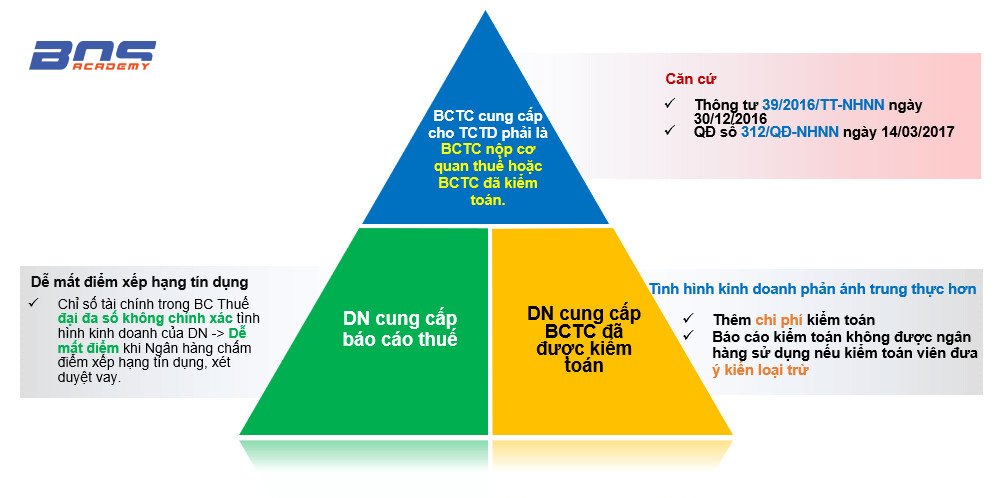

1. Khi vay vốn lưu động cần cung cấp báo cáo thuế hay báo cáo tài chính kiểm toán cho ngân hàng

Báo cáo tài chính kiểm toán cho ngân hàng

2. Một số lưu ý khi chốt số liệu báo cáo tài chính năm của công ty

Là kế toán trưởng, nếu Công ty bạn đang vay vốn hoặc có ý định vay vốn ngân hàng, thì trước thời điểm cuối năm tài chính 31/12 (khoảng 1-2 tháng), bạn cần tư vấn cho sếp các phương án điều chỉnh các số liệu trên bảng cân đối kế toán (điều chỉnh có kế hoạch, đúng chuẩn mực kế toán, đúng luật) để sao cho khi tính toán các chỉ tiêu tài chính của doanh nghiệp có được kết quả tốt nhất, phù hợp với đặc thù của các doanh nghiệp cùng ngành.

3. SMES bị âm vốn lưu động ròng, phản ứng từ ngân hàng đối với doanh nghiệp và biện pháp khắc phục cho SMEs là gì?

Vốn lưu động ròng được xác định bằng: Tài sản ngắn hạn – Nợ ngắn hạn

Vậy một số nguyên nhân chủ yếu làm cho vốn lưu động ròng bị của SMEs bị âm là gì?

- Kinh doanh thua lỗ kéo dài (tiền mất đi), dẫn đến sụt giảm tài sản ngắn hạn.

- Dùng nguồn vốn ngắn hạn để đầu tư tài sản dài hạn (ví dụ: dùng tiền từ bán hàng để đầu tư mua sắm, xây dựng tài sản cố định, bất động sản nhưng doanh nghiệp không góp thêm vốn chủ và/hoặc vay vốn dài hạn tại các ngân hàng), dẫn đến sụt giảm tài sản ngắn hạn, tăng các khoản nợ ngắn hạn phải trả.

- Các nguyên nhân khác: tăng trích lập dự phòng các khoản đầu tư tài chính ngắn hạn do đầu tư không hiệu quả; tăng trích lập dự phòng phải thu khó đòi do chính sách tín dụng thương mại mở rộng, quản lý công nợ yếu kém; tăng trích lập giảm giá hàng tồn kho do quản trị hàng tồn kho yếu kém, dẫn đến giảm giá trị tài sản ngắn hạn.

Phản ứng của các ngân hàng ra sao khi vốn lưu động ròng của doanh nghiệp vay vốn âm?

Vốn lưu động ròng âm sẽ ảnh hưởng trực tiếp đến khả năng trả nợ các ngân hàng. Vì vậy, các ngân hàng sẽ có đồng thời những động thái như sau:

- Yêu cầu doanh nghiệp vay vốn có lộ trình, biện pháp khắc phục tình trạng âm vốn lưu động ròng (như: tăng vốn chủ hoặc tìm kiếm các nguồn vốn dài hạn bù đắp, tăng cường các biện pháp kiểm soát chi phí, nâng cao hiệu quả hoạt động).

- Thực hiện giảm dần hạn mức tín dụng ngắn hạn cấp cho doanh nghiệp và/hoặc yêu cầu doanh nghiệp bổ sung thêm tài sản bảo đảm

4. Tính toán nhu cầu vốn lưu động như thế nào?

Tính toán nhu cầu vốn lưu động, thu xếp nguồn vốn và quản lý nguồn vốn để đảm bảo đáp ứng đầy đủ, kịp thời nhu cầu vốn cho hoạt động sản xuất kinh doanh của doanh nghiệp là một chức năng quan trọng của phòng tài chính – kế toán. Tuy nhiên, thực tế cho thấy không ít chủ doanh nghiệp, kế toán trưởng/CFO và kế toán ngân hàng chưa biết cách tính toán nhu cầu vốn lưu động của doanh nghiệp. Việc tính toán nhu cầu vốn, và để ngân hàng chấp nhận tính toán này và cấp hạn mức tối đa cho doanh nghiệp là điều mà các doanh nghiệp luôn mong muốn (dù có thể không sử dụng hết hạn mức).

Tính toán nhu cầu vốn lưu động của doanh nghiệp

Trong đó:

- Tổng chi phí SXKD của doanh nghiệp gồm: giá vốn hàng bán, chi phí bán hàng, chi phí quản lý, chi phí tài chính.

- Loại trừ các khoản chi phí sau khỏi chi phí SXKD:

+ Chi phí khấu hao: đây không phải là khoản chi phí bằng tiền của doanh nghiệp nên ngân hàng sẽ loại trừ ra khỏi chi phí SXKD.

+ Chi phí tài chính: đây là khoản chi phí ngân hàng không tài trợ (trừ chi phí lãi vay trong thời gian đầu tư dự án), do đó chi phí này cũng được loại ra khỏi chi phí SXKD.

+ Lợi nhuận trước thuế: giảm trừ chi phí SXKD tương ứng với phần lợi nhuận trước thuế của doanh nghiệp, dùng để bù đắp 1 phần chi phí SXKD cho DN.

- Vòng quay vốn lưu động: được tính bằng Doanh thu thuần/Tài sản ngắn hạn bình quân 2 năm gần nhất.

- Vốn tự có tham gia: được xác định tối đa bằng vốn lưu động ròng năm liền trước của doanh nghiệp (= Tài sản ngắn hạn – Nợ ngắn hạn).

- Vốn chiếm dụng tham gia: xác định tương đương bằng bình quân số dư cuối năm 2 năm gần nhất của tổng các khoản phải trả người bán, người mua ứng trước của doanh nghiệp.

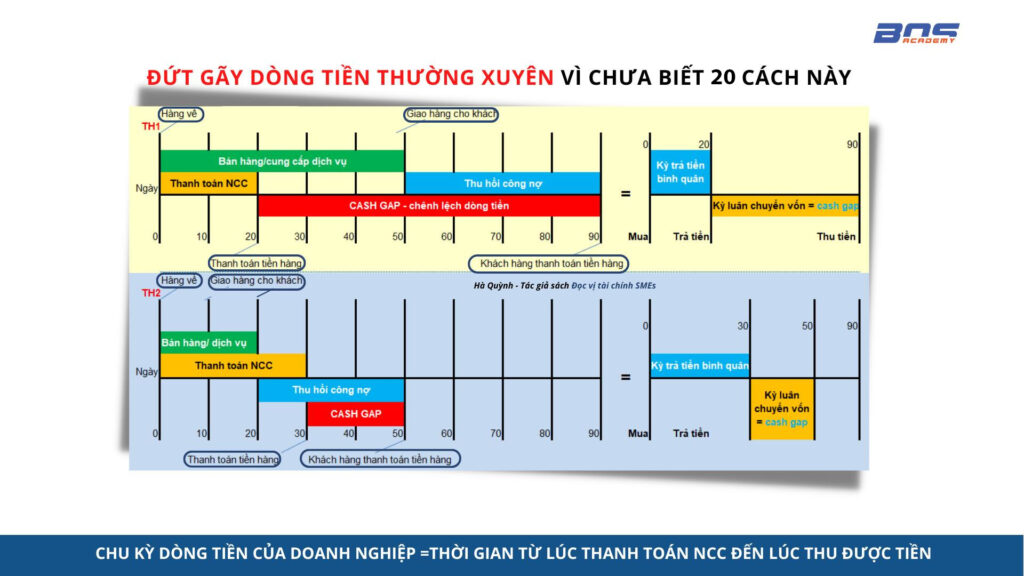

5. Tại sao ngân hàng không cho vay dài hơn thời gian của vòng quay vốn lưu động?

- Đối với các doanh nghiệp kinh doanh thương mại hàng luân chuyển, doanh nghiệp sản xuất, doanh nghiệp xây lắp, ngân hàng thường căn cứ vào thời gian 1 vòng quay vốn lưu động để xác định thời gian cho vay. Thời gian cho vay luôn nhỏ hơn hoặc bằng thời gian một vòng quay vốn lưu động.

- Đối với doanh nghiệp thương mại kinh doanh theo từng phương án kinh doanh (có đầu vào, đầu ra cụ thể) thì thời gian cho vay phụ thuộc vào tiến độ thanh toán của hợp đồng đầu ra và vòng quay vốn lưu động của doanh nghiệp.

Nếu thời gian cho vay dài hơn thực tế thì doanh nghiệp có thể sẽ sử dụng nguồn thu có được từ phương án vay vốn để sử dụng vào mục đích khác. Và trên thực tế, Ngân hàng hoàn toàn không thích vốn lưu động ròng của doanh nghiệp bị âm. Đối với các doanh nghiệp sản xuất hoặc kinh doanh có quy mô, sử dụng nợ vay ngân hàng thì vốn lưu động ròng âm là một điều tối kỵ vì nó ảnh hưởng đến khả năng trả nợ của doanh nghiệp và doanh nghiệp có thể rơi vào tình trạng mất khả năng chi trả tại một thời điểm nào đó.

Hơn nữa, nếu doanh nghiệp sử dụng vốn sai mục đích, sử dụng tiền vay vào mục đích khác, điều này có thể dẫn đến việc ngân hàng không thu hồi được nợ trong tương lai. Khi đó thì bạn hoặc thậm chí công ty bạn sẽ gặp phải các vấn đề rắc rối về pháp lý khi ngân hàng tiến hành khởi kiện để thu hồi nợ, các tài sản bảo đảm của Doanh nghiệp cũng có thể bị Ngân hàng phát mại để thu hồi nợ.

Vì vậy, là kế toán/Kế toán trưởng của doanh nghiệp – người thường xuyên tiếp xúc với ngân hàng, bạn hãy kết nối để giúp doanh nghiệp của bạn và ngân hàng luôn luôn trở thành đối tác tin cậy của nhau nhé!.

Xem thêm: KHÓA HỌC “SETUP & CHUẨN HÓA HỆ THỐNG TÀI CHÍNH – KẾ TOÁN DOANH NGHIỆP” Rất mong nhận được nhiều ý kiến, bình luận và bổ sung của các độc giả có hiểu biết và kinh nghiệm về vấn đề này. Chúc các bạn thành công!

Tác giả: Hà Quỳnh – MBA, CPA – Chủ tịch học viện BOS

Lưu ý: Nhầm lẫn giữa Lợi Nhuận và Dòng Tiền I 06 SAI LẦM CHÍ MẠNG khiến Doanh nghiệp khó lớn