Ở bài viết hôm trước, Học Viện Quản Trị BOS đã giải đáp thắc mắc của bạn đọc về Lựa chọn đầu tư (cấu trúc Tài sản) có phụ thuộc vào sở thích của Chủ doanh nghiệp? Bài viết sau đây của Học Viện Quản Trị BOS sẽ giúp bạn đọc hiểu rõ về nội dung “Vốn lưu động cần bao nhiêu là đủ?”

Vốn lưu động cần bao nhiêu là đủ?

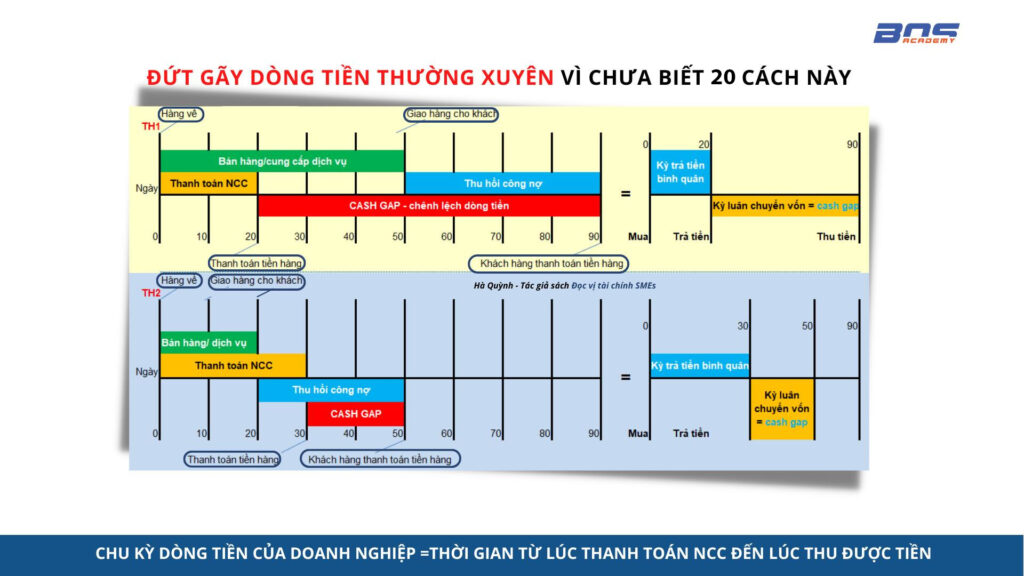

Trước tiên, chúng ta cần hiểu mục tiêu của doanh nghiệp với dòng tiền? Là tạo ra được một dòng tiền dương, tức là làm sao để tiền vào nhiều hơn tiền ra, làm sao quản lý được chu trình luân chuyển tiền không bị ngắt quãng. Dưới đây là sơ đồ minh họa chu trình luân chuyển tiền:

Chu trình luân chuyển của tiền diễn ra như sau: Tiền luân chuyển vào hàng tồn kho, hàng tồn kho tham gia sản xuất, tiêu thụ ghi nhận giá vốn, ghi nhận Doanh thu. Khi bán hàng ghi nhận doanh thu có thể là tiền hoặc cho Khách hàng nợ. Ngược với nợ phải thu là nợ phải trả, Doanh nghiệp mua hàng Nhà cung cấp phát sinh công nợ. May có khoản bù đắp chúng ta có thể tận dụng là khoản nợ phải trả chiếm dụng, bù đắp cho việc thiếu hụt tiền của DN, giảm bớt sự thiếu hụt vốn do tồn kho, do bị khách hàng chiếm dụng. Có thể các chỉ số đánh giá khả năng thanh toán có thể đều > 1 chứng tỏ doanh nghiệp không bị mất khả năng thanh toán nhưng phải xem thời gian trả nợ như thế nào, tồn kho, nợ bị chiếm dụng ra sao?

Xem thêm: % chi phí trên doanh thu bao nhiêu là phù hợp?

Chuyện gì sẽ xảy ra nếu vòng chu chuyển trên không tốt?

Tiền đọng tại hàng tồn kho, bán hàng không thu được tiền ảnh hưởng khả năng trả nợ. Làm sao kiểm soát được dòng tiền? Chúng ta sẽ đo lường khả năng quản trị Vốn lưu động thông qua chỉ số vòng quay + số ngày nợ phải thu, tồn kho và nợ phải trả. Đó chính là vòng quay, số ngày nợ phải thu, phải trả, tồn kho. Nó sẽ cho chúng ta biết trong 1 năm hàng tồn kho tham gia vào chu trình sản xuất tạo doanh thu là bao nhiêu lần, bao nhiêu ngày? Để có Doanh thu này thì khoản phải thu phải được thực hiện bao nhiêu lần, bao nhiêu ngày?

Ví dụ: Ban đầu chúng ta có 100tr, mua nguyên vật liệu hết 70tr. Đáng lẽ chúng ta chỉ còn 30tr nhưng Nhà cung cấp cho chúng ta nợ 30tr, tức là chỉ trả 40tr. Tiền lúc này còn 100tr-40tr = 60tr. Chúng ta bán hàng ghi nhận doanh thu 150tr, giá vốn 50tr. Nhưng DN cho khách hàng nợ 100tr, lúc này hình thành nợ phải thu 100tr, thực tế chỉ thu được 50tr. Như vậy, tiền ban đầu có 100tr, sau khi mua NVL còn 60tr, trải qua quá trình kinh doanh bán hàng thu tiếp 50tr, tiền còn 110tr. Trong đó 30tr nợ phải trả (vốn chiếm dụng), phải thu thêm 100tr.

Nếu đầu năm chúng ta nhập 1 lần, giữa năm nhập lần 2, cuối năm hàng tồn kho đi hết vào giá vốn, chu chuyển vào chu trình sản xuất là 2 vòng. Điều đó có nghĩa là mất 180 ngày để tiêu thụ hết hàng tồn kho. Nếu là doanh nghiệp thương mại thì lượng tồn kho chu chuyển khá chậm, tiền giữ trong hàng tồn kho khá lâu. Tương tự với nợ phải thu, số vòng quay nợ phải thu cho biết số lần nợ phải thu được chuyển thành tiền. Chúng ta bán ghi nhận doanh thu 12 đồng, cho khách nợ 1 đồng, tức là 12 lần nợ phải thu được chuyển thành tiền, mỗi lần mất 1 tháng. Ngược lại nợ phải thu là nợ phải trả, nếu vòng quay phải thu, hàng tồn kho càng nhanh càng tốt, thì nợ phải trả càng chiếm dụng được càng tốt vì đây là nguồn huy động không phát sinh lãi vay, nhưng đừng quá lạm dụng sẽ ảnh hưởng đến uy tín và xếp hạng tín dụng.

Chính vì vậy, Quản trị tiền chính là quản trị vốn lưu động. Nhiệm vụ của chúng ta là xác định Tồn quỹ tiền mặt để trả lương, điện, nước, hàng tồn kho phải tồn bao nhiêu (để hoạt động sản xuất được liên tục, không bị chậm trễ), phải thu ở mức bao nhiêu (chính sách công nợ của công ty).

Vốn lưu động thể hiện nguồn lực sẵn có, phục vụ cho các hoạt động diễn ra hằng ngày của doanh nghiệp (Tiền mua nguyên liệu, tiền trả lương, thanh toán các khoản nợ ngân hàng đến hạn…).

Vốn lưu động = Tài sản ngắn hạn – Nợ phải trả ngắn hạn. Chúng ta có thể dễ dàng lấy tài sản ngắn hạn và nợ phải trả ngắn hạn trên BCĐKT.

Nhu cầu Vốn lưu động (VLĐ) = Tồn quỹ tiền mặt + nợ phải thu + hàng tồn kho – nợ phải trả = 110tr tiền tồn + 100tr phải thu + 20tr tồn kho – 30tr phải trả = 200tr. Giả sử, DN cứ hoạt động như vậy đến giữa năm đúng vào mùa vụ, quy mô DN tăng gấp 2, nhu cầu VLĐ cũng sẽ tăng gấp 2. Tỷ lệ tăng/ giảm nhu cầu VLĐ về nguyên tắc nên nhỏ hơn tỷ lệ tăng/ giảm doanh thu là hợp lý. Nhưng trong phân tích số liệu, mấu chốt không hoàn toàn nằm ở con số, không thể áp cùng 1 số cho tất cả các doanh nghiệp. Sẽ có giai đoạn tỷ lệ tăng nhu cầu VLĐ cao hơn so với tỷ lệ tăng doanh thu do doanh nghiệp chuẩn bị vào vụ nên tích trữ hàng trước hoặc nhà cung cấp cho hưởng chiết khấu, sẵn nguồn tiền nên găm hàng giá rẻ.

ĐỪNG BỎ LỠ: Tỷ lệ chi phí/ doanh thu và tỷ suất lợi nhuận bao nhiêu là phù hợp?

THÔNG ĐIỆP

Dưới đây là thông điệp mà Học Viện Quản Trị BOS muốn gửi đến bạn đọc:

- Nhu cầu vốn lưu động phụ thuộc vào từng thời kỳ, không cố định. Nếu nợ phải thu, hàng tồn kho càng lớn đòi hỏi lượng vốn lưu động càng nhiều.

- Chính sách bán hàng, chính sách tích trữ hàng tồn kho, xác định tồn kho max min của doanh nghiệp cũng ảnh hưởng trực tiếp đến nhu cầu vốn lưu động. Nếu chúng ta muốn thúc đẩy doanh số sẽ thả lỏng chính sách bán hàng, tăng chiết khấu sẽ khiến nợ phải thu, hàng tồn kho tăng.

- Nhu cầu vốn lưu động quyết định chúng ta cần huy động mức bao nhiêu để hoạt động kinh doanh liên tục. Nếu thừa 1 chút không sao, có thể giảm hiệu quả sử dụng vốn 1 chút, nhưng thiếu sẽ gây gián đoạn, đứt gãy. Một doanh nghiệp có lợi nhuận cao đến đâu, nhưng nếu không đáp ứng đủ vốn lưu động cũng sẽ khiến việc kinh doanh bị gián đoạn, nghiêm trọng hơn có thể dẫn tới phá sản.

- Nếu tỷ lệ vốn lưu động (TSNH/ nợ ngắn hạn) < 1 là cực nguy hiểm vì bán hết TSNH đi không đủ thanh toán nợ ngắn hạn, DN hoàn toàn có khả năng phá sản. Nếu tỷ lệ vốn lưu động (TSNH/ nợ ngắn hạn) trong khoảng (1,2) chứng tỏ sức khỏe tài chính doanh nghiệp tương đối ổn định, có khả năng thanh toán nợ ngắn hạn. Nếu tỷ lệ này >2 tức là TSNH gấp 2 lần nợ ngắn hạn, có thể dòng tiền kinh doanh mạnh và ít nợ vay.

- Vốn lưu động tăng quá mạnh cũng là vấn đề cần cẩn trọng bởi chúng ta khó kiểm định các khoản nợ phải thu có thực sự thu hồi được, hàng tồn kho có thực sự luân chuyển tốt hay không? Về nguyên lý, TSNH tăng có thể chuyển đổi thành tiền trong ngắn hạn nhưng nếu nợ phải thu, hàng tồn kho cứ tăng mãi, dẫn tới dòng tiền âm, và hệ quả là vay nợ tăng, vốn chủ tăng để bù đắp phần hụt.

Nếu nắm được bản chất của vốn lưu động như đã phân tích ở trên, BOS tin chắc rằng các CEO/ Chủ doanh nghiệp sẽ quản trị tốt công nợ, tồn kho, xây dựng các chính sách linh hoạt nhằm tối ưu lợi nhuận và dòng tiền. Quản trị Vốn lưu động chính là quản trị dòng tiền! Tiền là máu, máu chảy não mới hoạt động!

Xem thêm: Khóa học “Setup & Chuẩn hóa Hệ thống tài chính – kế toán doanh nghiệp”Tác giả: Hà Quỳnh – MBA, CPA – Chủ tịch học viện BOS

Xem thêm: Mối Tương Quan Giữa LỢI NHUẬN Và DÒNG TIỀN – Là Kế Toán Nhất Định Phải Biết